|

實(shí)時(shí)資訊

|

嚴(yán)查開始!即日起,稅局將從這60個(gè)方面嚴(yán)查企業(yè)!及時(shí)自查避免被罰!47

自國地稅合并之后,各地區(qū)稅務(wù)機(jī)關(guān)之間實(shí)現(xiàn)了發(fā)票信息和數(shù)據(jù)的共享互通,再加上“金三”形成以軟件系統(tǒng)測評分析、預(yù)警評估、風(fēng)險(xiǎn)推送的稽查新模式,以“互聯(lián)網(wǎng)+大數(shù)據(jù)+云計(jì)算”稽查天網(wǎng)已經(jīng)鋪開。在稽查力度如此強(qiáng)大的情況下,企業(yè)應(yīng)該如何應(yīng)對?今天給大家匯總了稅局嚴(yán)查的60個(gè)方面,大家務(wù)必學(xué)習(xí)到位! 01關(guān)于稅務(wù)稽查 新金稅三期系統(tǒng)上線后,稅務(wù)機(jī)關(guān)將充分利用大數(shù)據(jù)平臺開展涉稅風(fēng)險(xiǎn)控制。 如果老板還用以前的思維來做事,作為端老板飯碗的會(huì)計(jì)當(dāng)面反對肯定不合適,如果老板叫你做假賬,就把這5個(gè)案例甩給他。 一起來看看以下5個(gè)案例 案例一:經(jīng)營活動(dòng)是否真實(shí) 會(huì)計(jì):聽說稅務(wù)機(jī)關(guān)要來檢查啦!我們只是拿開具的發(fā)票計(jì)收入,我有點(diǎn)擔(dān)心? 老板:不要擔(dān)心!聽說稅務(wù)機(jī)關(guān)都是“以票控稅”,開了票做了收入有什么問題!都知道經(jīng)濟(jì)形勢不好,虧損太正常啦!況且,你做賬深得我真?zhèn)鳎杀尽①M(fèi)用與收入完全配比,他們根本查不出來! 你的企業(yè)是否真實(shí)反映全部經(jīng)營活動(dòng),是否存在帳外經(jīng)營部分! 稅務(wù)機(jī)關(guān)的手段: A:大數(shù)據(jù)平臺下的三方信息來源,可以還原你歷史經(jīng)營活動(dòng),從而證明申報(bào)的真實(shí)性(如提供的水電能耗數(shù)據(jù)、**采購數(shù)據(jù)、銀行流水清單等)。 B:區(qū)域同行業(yè)經(jīng)營情況對比,會(huì)讓你無處遁形,你不能保證所有的同行業(yè)都做假賬,只要有一家是真實(shí)的,那么對不起! C:國地稅涉稅信息共享,你不能保證你所有的申報(bào)數(shù)據(jù)邏輯嚴(yán)密。(如你虛增工資基數(shù),那么個(gè)人所得是否按規(guī)定申報(bào)繳納?社保費(fèi)用是否按規(guī)定繳納等) D:當(dāng)然我們還有其他辦法,只有你想不到,沒有我們做不到。(莫以為你安幾個(gè)電表,我們就沒有辦法啦,但是就不告訴你!夠膽你就來!) 案例二:扣除憑證是否符合規(guī)定 會(huì)計(jì):老板,我們扣除憑證里面有的是白條、有的是假發(fā)票、有的是個(gè)人消費(fèi)相關(guān)的發(fā)票、有的是與經(jīng)營活動(dòng)無關(guān)的憑證,腫么辦? 老板:怕什么!憑證那么多,稅務(wù)機(jī)關(guān)看不完?即使看出來了,調(diào)整就調(diào)整嘛,反正也補(bǔ)不了多少!再說也不一定能選到我們,兵來將擋,水來土掩! 按照《中華人民共和國稅收征收管理法》第六十四條的規(guī)定:“納稅人、扣繳義務(wù)人編造虛假計(jì)稅依據(jù)的,由稅務(wù)機(jī)關(guān)責(zé)令限期改正,并處五萬元以下的罰款······” 稅務(wù)機(jī)關(guān)的手段: A:如果你用白條、假發(fā)票、個(gè)人發(fā)票或者與經(jīng)營活動(dòng)無關(guān)的憑證等入賬,一律不允許稅前扣除。 B:如果你編造虛假成本費(fèi)用,必然導(dǎo)致與你的收入費(fèi)用配比失衡,通過相應(yīng)公式,你的收入真實(shí)性要打一個(gè)大大的問號! C:如果你將費(fèi)用進(jìn)行人為調(diào)整(如本應(yīng)計(jì)入當(dāng)期業(yè)務(wù)招待費(fèi)的項(xiàng)目歸集于其他明細(xì),如辦公費(fèi)等)一旦發(fā)現(xiàn),稅務(wù)機(jī)關(guān)將對你的費(fèi)用的真實(shí)性進(jìn)行通盤核查。 D:如果惡意使用假發(fā)票,還要接受稅務(wù)機(jī)關(guān)處罰。 案例三:成本列支是否真實(shí) 會(huì)計(jì):部分收入做的是微利或者平銷,與實(shí)際利潤不符,稅務(wù)機(jī)關(guān)萬一查出來,不是要補(bǔ)很多? 老板:不怕!你來當(dāng)會(huì)計(jì)的時(shí)候,我就教你成本收入配比公式,只要你按我說的做了,就不用太擔(dān)心。另外我們還可以解釋,市場原因,產(chǎn)品價(jià)格下降,他們聽了也沒有辦法! 收入成本要配比,非特殊情況微利、平銷、低毛利或者倒掛均會(huì)被納入評估重點(diǎn)。 稅務(wù)機(jī)關(guān)的手段: A:你不能保證你的上游、下游公司終與你保持“統(tǒng)一口徑”;同時(shí)物流、資金流信息會(huì)讓你無處遁形。 B:區(qū)域行情與全市行情在大數(shù)據(jù)下,已經(jīng)“共通”。你提出的由于市場原因產(chǎn)品價(jià)格下降是否“站”得住、“說”得通、“擺”得平。 C:如果存在“倒掛”,你是否向稅務(wù)機(jī)關(guān)進(jìn)行資產(chǎn)損失稅前扣除清單申報(bào)(或?qū)m?xiàng)申報(bào)),如果沒有申報(bào)不得稅前扣除。 案例四:是否按要求進(jìn)行納稅調(diào)整 老板:會(huì)計(jì),我們是真虧損,不怕稅務(wù)機(jī)關(guān)來查! 會(huì)計(jì):但是老板,我們這幾年都沒有進(jìn)行納稅調(diào)整,不知道稅務(wù)機(jī)關(guān)認(rèn)不認(rèn)! 所得稅的計(jì)稅依據(jù),不是會(huì)計(jì)利潤、而是在會(huì)計(jì)利潤基礎(chǔ)上進(jìn)行納稅調(diào)整后的余額,簡稱“應(yīng)納稅所得額”。 而企業(yè)所得稅法中的虧損是指企業(yè)依照企業(yè)所得稅法的規(guī)定將每一納稅年度的收入總額減除不征稅收入、免稅收入和各項(xiàng)扣除后小于零的數(shù)額。 因此,真實(shí)虧損企業(yè)也應(yīng)該按要求進(jìn)行納稅調(diào)整,若未進(jìn)行調(diào)整,會(huì)造成在以后年度盈利彌補(bǔ)虧損時(shí)多彌補(bǔ)“虧損”,從而少繳納所得稅。 另外,會(huì)計(jì)制度與稅法存在巨大差異,正常情況下,企業(yè)如果按照會(huì)計(jì)制度進(jìn)行核算,那么在年度匯算清繳時(shí),納稅調(diào)整項(xiàng)目是比較多的,但是實(shí)際情況卻是未調(diào)整或者調(diào)整不全,所以你就不要怪稅務(wù)機(jī)關(guān)將你納入評估重點(diǎn)了。 案例五:關(guān)聯(lián)交易是否遵循獨(dú)立原則 會(huì)計(jì):老板,我們現(xiàn)在有個(gè)免稅公司、有個(gè)應(yīng)稅公司,未將成本費(fèi)用獨(dú)立核算,造成應(yīng)稅公司大量虧損,我有點(diǎn)怕······ 老板:這個(gè)······ 按照稅收相關(guān)規(guī)定,企業(yè)與其關(guān)聯(lián)企業(yè)之間的業(yè)務(wù)往來,應(yīng)當(dāng)按照獨(dú)立企業(yè)之間的業(yè)務(wù)往來收取或者支付價(jià)款、費(fèi)用;不按照獨(dú)立企業(yè)之間的業(yè)務(wù)往來收取或者支付價(jià)款、費(fèi)用,而減少其應(yīng)納稅的收入或者所得額的,稅務(wù)機(jī)關(guān)有權(quán)進(jìn)行合理調(diào)整。 你是否有以下行為: A:你是否按規(guī)定如實(shí)進(jìn)行關(guān)聯(lián)申報(bào)(包括關(guān)聯(lián)關(guān)系及關(guān)聯(lián)交易申報(bào))。 B:你是否利用關(guān)聯(lián)關(guān)系的優(yōu)勢,人為將收入、成本、費(fèi)用在關(guān)聯(lián)企業(yè)間進(jìn)行調(diào)整,利用不同企業(yè)間的稅率差或稅收優(yōu)惠政策少繳所得稅。 C:如果你存在以上行為,轉(zhuǎn)移利潤,那么恭喜你,你除了接受納稅評估和稅務(wù)稽查外,還要迎接“特殊”待遇:“特別納稅調(diào)整” 提醒 金稅三期大數(shù)據(jù)下企業(yè)一定要注意這30個(gè)大數(shù)據(jù)比對: 1.增值稅金額與各項(xiàng)附加稅費(fèi)比對是否一致; 2.教育附加費(fèi)與水利建設(shè)基金是否做到了匹配相符; 3.理論銷售收入與公司實(shí)際的銷售收入是否比對相符; 4.納稅系統(tǒng)申報(bào)的銷售額與防偽稅控中的**銷售額以及財(cái)務(wù)報(bào)表中的銷售額是否比對異常; 5.開具發(fā)票的時(shí)候進(jìn)項(xiàng)、銷項(xiàng)的品名是否嚴(yán)重背離; 6.個(gè)人所得稅工資薪金所得與企業(yè)所得稅工資薪金支出、社會(huì)保險(xiǎn)費(fèi)繳費(fèi)基數(shù)、年金繳費(fèi)基數(shù)、住房公積金繳費(fèi)基數(shù)是否匹配; 7.農(nóng)產(chǎn)品進(jìn)項(xiàng)稅抵扣情況與實(shí)際農(nóng)副產(chǎn)品數(shù)量、金額、產(chǎn)地、面積等是否做到相符; 8.企業(yè)存貨周轉(zhuǎn)情況與銷售收入是否做到同比變動(dòng); 9.你企業(yè)的主營業(yè)務(wù)收入變動(dòng)率是否大大低于同行業(yè)平均變動(dòng)率; 10.你企業(yè)當(dāng)年的所得稅貢獻(xiàn)率是否大大低于本行業(yè)當(dāng)年所得稅貢獻(xiàn)率; 11.你企業(yè)的成本費(fèi)用變動(dòng)是否與銷售收入同比例變動(dòng)一致; 12.你企業(yè)的應(yīng)納稅額情況是否與營業(yè)收入同比例變動(dòng)一致; 13.你企業(yè)的增值稅發(fā)票增量、使用量情況是否與往期存在異常; 14.你企業(yè)的稅負(fù)變動(dòng)是否與上期存在變動(dòng)異常; 15.企業(yè)新增應(yīng)收賬款、其他應(yīng)收款、預(yù)收賬款、應(yīng)付賬款、企業(yè)應(yīng)付款等往來賬戶的金額是否與公司的銷售收入、銷售成本比對異常; 16.企業(yè)的期末存貨與增值稅留抵稅額是否做到匹配; 17.商貿(mào)企業(yè)一定時(shí)期內(nèi)進(jìn)項(xiàng)銷項(xiàng)稅率是否異常; 18.企業(yè)的進(jìn)項(xiàng)稅額變動(dòng)率是否大大高于銷項(xiàng)稅額變動(dòng)率; 19.企業(yè)的運(yùn)費(fèi)抵扣與經(jīng)營收入是否比對異常; 20.公司的實(shí)際經(jīng)營范圍與對外開具發(fā)票的項(xiàng)目進(jìn)行比對,從而來發(fā)現(xiàn)是否存在“變名虛開”的問題; 21.購貨發(fā)票的**單位地與發(fā)票上的貨物實(shí)際來源地比對不一致; 22.分別按照法人、財(cái)務(wù)負(fù)責(zé)人、辦稅人員、主要管理人員的證件號碼,對同一法人、同一財(cái)務(wù)負(fù)責(zé)人、同一辦稅人員、主要管理人員重合及法人、財(cái)務(wù)負(fù)責(zé)人、辦稅人員交叉任職等情況進(jìn)行分析展示與比對; 23.個(gè)人股東發(fā)生股權(quán)轉(zhuǎn)讓行為,企業(yè)是否按照《國家稅務(wù)總局關(guān)于發(fā)布〈股權(quán)轉(zhuǎn)讓個(gè)人所得稅管理辦法(試行)〉的公告》的規(guī)定履行相關(guān)報(bào)告義務(wù),股權(quán)受讓方是否按規(guī)定履行股權(quán)轉(zhuǎn)讓所得個(gè)人所得稅代扣代繳20%義務(wù)等; 24.工商局登記的企業(yè)戶數(shù)與基礎(chǔ)信息是否與國地稅核定稅種的信息比對一致; 25.財(cái)務(wù)報(bào)表上的利潤總額與企業(yè)所得稅申報(bào)表的利潤總額是否比對一致; 26.同行業(yè)公司耗用的電費(fèi)與銷售收入比對異常現(xiàn)象; 27.企業(yè)實(shí)現(xiàn)的增值稅與企業(yè)的毛利是否比對相符; 28.企業(yè)的財(cái)務(wù)費(fèi)用與借款情況是否比對異常; 29.企業(yè)的長期投資、短期投資與取得的投資收益是否比對異常; 30.企業(yè)客戶的離散度與企業(yè)銷售收入情況是否比對異常。 02關(guān)于稅局查賬 天不怕,地不怕,就怕稅務(wù)局打電話,稅務(wù)稽查越來越嚴(yán)格,這難免讓會(huì)計(jì)覺得憂心,但只要不觸碰紅線就不用擔(dān)心。 今天為大家總結(jié)了稅務(wù)查賬關(guān)注的15個(gè)點(diǎn),希望大家能胸有成竹地應(yīng)對。 關(guān)注點(diǎn)1:用于非增值稅應(yīng)稅項(xiàng)目、免征增值稅項(xiàng)目、集體福利和個(gè)人消費(fèi)、非正常損失的貨物(勞務(wù))、非正常損失的在產(chǎn)品、產(chǎn)成品所耗用的購進(jìn)貨物(勞務(wù))是否按規(guī)定作進(jìn)項(xiàng)稅額轉(zhuǎn)出; 關(guān)注點(diǎn)2:是否存在將返利掛入其他應(yīng)付款、其他應(yīng)收款等往來賬或沖減營業(yè)費(fèi)用,而不作進(jìn)項(xiàng)稅額轉(zhuǎn)出的情況; 關(guān)注點(diǎn)3:向購貨方收取的各種價(jià)外費(fèi)用(例如手續(xù)費(fèi)、補(bǔ)貼、集資費(fèi)、返還利潤、獎(jiǎng)勵(lì)費(fèi)、違約金、運(yùn)輸裝卸費(fèi)等等)是否按規(guī)定納稅; 關(guān)注點(diǎn)4:是否存在利用虛開發(fā)票或虛列人工費(fèi)等虛增成本,是否存在使用不符合稅法規(guī)定的發(fā)票及憑證,列支成本費(fèi)用; 關(guān)注點(diǎn)5:是否存在將資本性支出一次計(jì)入成本費(fèi)用:在成本費(fèi)用中一次性列支達(dá)到固定資產(chǎn)標(biāo)準(zhǔn)的物品未作納稅調(diào)整;達(dá)到無形資產(chǎn)標(biāo)準(zhǔn)的管理系統(tǒng)軟件,在營業(yè)費(fèi)用中一次性列支,未進(jìn)行納稅調(diào)整; 關(guān)注點(diǎn)6:企業(yè)發(fā)生的工資、薪金支出是否符合稅法規(guī)定的工資薪金范圍、是否符合合理性原則、是否在申報(bào)扣除年度實(shí)際發(fā)放; 關(guān)注點(diǎn)7:增加實(shí)收資本和資本公積后是否補(bǔ)繳印花稅; 關(guān)注點(diǎn)8:是否存在與房屋不可分割的附屬設(shè)施未計(jì)入房產(chǎn)原值繳納房產(chǎn)稅,土地價(jià)值是否計(jì)入房產(chǎn)價(jià)值繳納房產(chǎn)稅,以及無租使用房產(chǎn)是否按規(guī)定繳納房產(chǎn)稅; 關(guān)注點(diǎn)9:是否存在超標(biāo)準(zhǔn)列支業(yè)務(wù)招待費(fèi)、廣告費(fèi)和業(yè)務(wù)宣傳費(fèi)未進(jìn)行納稅調(diào)整等問題; 關(guān)注點(diǎn)10:是否存在未按稅法規(guī)定年限計(jì)提折舊;隨意變更固定資產(chǎn)凈殘值和折舊年限;不按稅法規(guī)定折舊方法計(jì)提折舊等問題; 關(guān)注點(diǎn)11:是否存在擅自改變成本計(jì)價(jià)方法,調(diào)節(jié)利潤; 關(guān)注點(diǎn)12:是否存在計(jì)提的職工福利費(fèi)、工會(huì)經(jīng)費(fèi)和職工教育經(jīng)費(fèi)超過計(jì)稅標(biāo)準(zhǔn),未進(jìn)行納稅調(diào)整; 關(guān)注點(diǎn)13:是否存在超標(biāo)準(zhǔn)、超范圍為職工支付社會(huì)保險(xiǎn)費(fèi)和住房公積金,未進(jìn)行納稅調(diào)整。是否存在應(yīng)由基建工程、專項(xiàng)工程承擔(dān)的社會(huì)保險(xiǎn)等費(fèi)用未予資本化;是否存在只提不繳納、多提少繳虛列成本費(fèi)用等問題; 關(guān)注點(diǎn)14:是否存在視同銷售行為未作納稅調(diào)整; 關(guān)注點(diǎn)15:是否存在利用往來賬戶、中間科目如“預(yù)提費(fèi)用”等延遲實(shí)現(xiàn)應(yīng)稅收入或調(diào)整。 03附:10個(gè)常見而又容易忽略的風(fēng)險(xiǎn)點(diǎn) 挑出了十個(gè)常見而又容易忽略的風(fēng)險(xiǎn)點(diǎn),一起來溫故而知新。 一、私車公用涉稅風(fēng)險(xiǎn)點(diǎn)提示 私車公用,這個(gè)話題已經(jīng)說的太多了。 因?yàn)檫@種行為在公司的生產(chǎn)經(jīng)營之中,目前也是非常的普遍。 對于私車公用業(yè)務(wù),我們應(yīng)當(dāng)怎么來列支,才能防范一定的稅收風(fēng)險(xiǎn)呢? 如果是高管人員,我們可以選擇,就把車輛過戶給企業(yè)。作為企業(yè)自有的固定資產(chǎn),燃油費(fèi)、修理費(fèi)、保險(xiǎn)費(fèi)、過路過橋費(fèi)等等都可以稅前列支。個(gè)人轉(zhuǎn)讓使用過的物品免征增值稅。 如果是普通工作人員,可以簽訂租賃合同,租金不要選擇為0,可以選擇在月租金500元左右,自然人按次納稅,代開發(fā)票不超過500元屬于起征點(diǎn)政策之內(nèi)。 租賃資產(chǎn)要注意的是,燃油費(fèi)和過路過橋費(fèi)可以企業(yè)所得稅前列支,保險(xiǎn)費(fèi)和維修費(fèi),要視地方政策而定。有些省市明確規(guī)定是不允許稅前扣除的。 因此,要關(guān)注本省市相關(guān)政策,以免出現(xiàn)不必要的涉稅風(fēng)險(xiǎn)。

二、取得不符合規(guī)定增值稅發(fā)票入賬 朋友說,哎呀,這個(gè)風(fēng)險(xiǎn)提示太簡單啦。我們現(xiàn)在對于票面都檢查的非常嚴(yán)格,一次性填開,備注欄填寫,不能缺少發(fā)票專用章,不能虛假取得,這些都知道。 對的,發(fā)票基本票面問題都不會(huì)犯錯(cuò)誤啦。 但稅收中的風(fēng)險(xiǎn)就是這樣防不勝防。 曾經(jīng)有這樣一個(gè)案例。 一張普通發(fā)票,貨物名稱是混凝土,票面各種問題都沒有,填寫非常規(guī)范。 購買方是河南省某商貿(mào)公司,銷售方是廣西省某建筑材料公司。 河南公司說,買混凝土是用于建設(shè)規(guī)劃為五層的辦公樓。檢查人員問貨物是廣西的企業(yè)在本地有臨時(shí)生產(chǎn)場所還是從廣西直接送到河南的呢? 答曰從廣西購買,直接送來的。 檢查人員當(dāng)時(shí)就斷定,這筆業(yè)務(wù)是虛假的。為什么呢? 混凝土的特性是什么?從生產(chǎn)到使用,時(shí)間最多不能超過三個(gè)小時(shí)左右,否則它就會(huì)凝結(jié),無法使用。 因此怎么可能從廣西購買的混凝土到河南還可用呢?企業(yè)辯稱,確實(shí)購買了混凝土,不過是從本地購買后取得了這張發(fā)票。 最后如何處理暫且不論,案例的意義在于提醒,不僅僅是票面問題,有時(shí)涉及到的常識也要略知一二。 朋友聽完感嘆說,照你這么說,我們做財(cái)務(wù)還得上曉天文下知地理呢,每個(gè)月工資沒多高,要求還挺高。

三、應(yīng)稅未申報(bào)繳納印花稅 印花稅應(yīng)稅憑證包括購銷、加工承攬、建設(shè)工程承包、財(cái)產(chǎn)租賃、貨物運(yùn)輸、倉儲保管、借款、財(cái)產(chǎn)保險(xiǎn)、技術(shù)合同或者具有合同性質(zhì)的憑證。 在工作當(dāng)中,沒有簽訂合同的,是不是不用交印花稅呢? 這里就出現(xiàn)了“具有合同性質(zhì)的憑證”這幾個(gè)字。 什么是具有合同性質(zhì)的憑證?具有合同效力的協(xié)議、契約、合約、單據(jù)、確認(rèn)書及其他各種名稱的憑證。 發(fā)票算是具有合同性質(zhì)的憑證嗎?發(fā)票需要同上面所列舉的這些資料結(jié)合在一起,單獨(dú)并不能作為。 同時(shí),稅務(wù)機(jī)關(guān)在檢查的時(shí)候可能會(huì)去查詢相應(yīng)的業(yè)務(wù),拿費(fèi)用來說,比如大額裝修費(fèi),大額租賃費(fèi),貨物運(yùn)輸費(fèi),倉儲保管費(fèi)等等。 如果業(yè)務(wù)確實(shí)發(fā)生而沒有簽訂合同,也有可能會(huì)出現(xiàn)被核定印花稅的情形。 四、稅率適用錯(cuò)誤 稅率適用錯(cuò)誤。導(dǎo)致少計(jì)或者多記銷項(xiàng)稅額的風(fēng)險(xiǎn)。 主要是針對于新政策的發(fā)布。比如深化增值稅改革而出臺的一系列政策。 還有就是要區(qū)分混合銷售和兼營。應(yīng)該適用兼營而錯(cuò)當(dāng)做混合銷售來處理,被稅務(wù)機(jī)關(guān)發(fā)生后,從高適用稅率。 另外,不要把高稅率的貨物和低稅率的貨物進(jìn)行混淆。比如購進(jìn)農(nóng)產(chǎn)品適用低稅率,但是農(nóng)產(chǎn)品如果被加工為罐頭或者冷凍食品等等,就不再適用低稅率,而是適用高稅率了。 還有城建稅的稅率,市區(qū)7%,縣城和縣屬鎮(zhèn)5%,其他1%。 因此,適用稅率的時(shí)候呢,一定要關(guān)注稅率是否有錯(cuò)誤的情形發(fā)生。如果開具發(fā)票時(shí)運(yùn)用稅率錯(cuò)誤,發(fā)票是不可以使用的。

五、企業(yè)所得稅限額扣除項(xiàng)目涉稅風(fēng)險(xiǎn) 朋友說,這個(gè)風(fēng)險(xiǎn)點(diǎn)可以不用提示了。我們剛做完匯算清繳,熟的很。 好吧,那就簡單說兩句,不羅嗦。 罰款指的行政罰款。比如交通罰款,環(huán)保罰款等等。 滯納金有定語,稅收。也就是說,除了稅務(wù)機(jī)關(guān)依法征收的滯納金之外,其余滯納金都是可以扣除的。 另外,要區(qū)分什么樣的情況下屬于廣告性的贊助支出,什么情況下屬于非廣告性質(zhì)的。 廣告支出一定是為企業(yè)達(dá)到宣傳的效果,廣而告之。有曝光,有提高知名度的后果,可以判定為是廣告性的。反之,則有可能會(huì)被認(rèn)定為贊助支出。

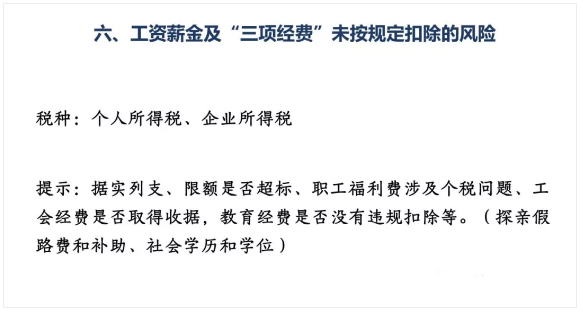

六、工資薪金及“三項(xiàng)經(jīng)費(fèi)”未按規(guī)定扣除 看到這個(gè)風(fēng)險(xiǎn)提示,朋友不高興了,說,這些都是老生常談了,十幾年的朋友,你能不能上點(diǎn)心,給點(diǎn)干貨? 這都是標(biāo)準(zhǔn)的干貨,一點(diǎn)也沒有兌水。 工資薪金,指企業(yè)每一納稅年度支付給在本企業(yè)任職或者受雇的員工的所有現(xiàn)金形式或者非現(xiàn)金形式的勞動(dòng)報(bào)酬,包括基本工資、獎(jiǎng)金、津貼、補(bǔ)貼、年終加薪、加班工資,以及與員工任職或者受雇有關(guān)的其他支出。 關(guān)鍵詞是非現(xiàn)金形式。如果發(fā)放給員工個(gè)人是非現(xiàn)金,也要計(jì)入工資薪金扣繳個(gè)人所得稅。 《企業(yè)所得稅法實(shí)施條例》第三十四條規(guī)定,企業(yè)發(fā)生的合理的工資、薪金支出,準(zhǔn)予扣除。 什么是合理的工資薪金支出? 根據(jù)國稅函〔2009〕3號通知第一條規(guī)定,稅務(wù)機(jī)關(guān)在對工資薪金進(jìn)行合理性確認(rèn)時(shí),可按以下原則掌握: (一)企業(yè)制訂了較為規(guī)范的員工工資薪金制度; (二)企業(yè)所制訂的工資薪金制度符合行業(yè)及地區(qū)水平; (三)企業(yè)在一定時(shí)期所發(fā)放的工資薪金是相對固定的,工資薪金的調(diào)整是有序進(jìn)行的; (四)企業(yè)對實(shí)際發(fā)放的工資薪金,已依法履行了代扣代繳個(gè)人所得稅義務(wù); (五)有關(guān)工資薪金的安排。 以上五個(gè)原則默認(rèn)是同時(shí)滿足的。 因此,企業(yè)存在虛列工資也不要偷著樂,隨時(shí)都有崩盤的可能。 畢竟社保現(xiàn)在劃入了稅務(wù)管理,個(gè)人所得稅和企業(yè)所得稅又成功合體。工資還是據(jù)實(shí)列支比較保險(xiǎn)。 對于三項(xiàng)經(jīng)費(fèi),限額扣除的基數(shù)都是實(shí)際發(fā)放的工資薪金總額,如果提取工資但還沒發(fā)放給員工,不可以作為限額計(jì)算的基數(shù)。 工會(huì)經(jīng)費(fèi)的扣除比例是2%,是否取得《工會(huì)經(jīng)費(fèi)撥繳款專用收據(jù)》是關(guān)鍵。如果沒有取得收據(jù),不可以稅前扣除。 建議參考文件《中華全國總工會(huì)辦公廳關(guān)于加強(qiáng)基層工會(huì)經(jīng)費(fèi)收支管理的通知》 (總工辦發(fā)〔2014〕23號)所規(guī)定的支出范圍進(jìn)行使用。 職工教育經(jīng)費(fèi)的扣除比例是8%,主要關(guān)注不允許列支的范圍。 員工取得社會(huì)上的學(xué)歷以及社會(huì)上自己攻讀的學(xué)位,比如MBA等,都是不允許在職工教育經(jīng)費(fèi)之中列支的。 職工福利費(fèi)的扣除比例是14%,主要關(guān)注細(xì)節(jié)部分。 比如員工休探親假,路費(fèi)在職工福利費(fèi)中列支。但是探親假期間得到的單位補(bǔ)助,是計(jì)入工資薪金的。兩者不要搞混。 還比如退休職工發(fā)生的工資福利等等,有的企業(yè)順手就放入了職工福利費(fèi),此類支出放入哪個(gè)費(fèi)用都不可以,根據(jù)相關(guān)性原則,是不允許稅前列支的。 工資薪金和三項(xiàng)經(jīng)費(fèi)的確是很平常的稅收知識點(diǎn),但也不能掉以輕心。 細(xì)節(jié)是魔鬼。

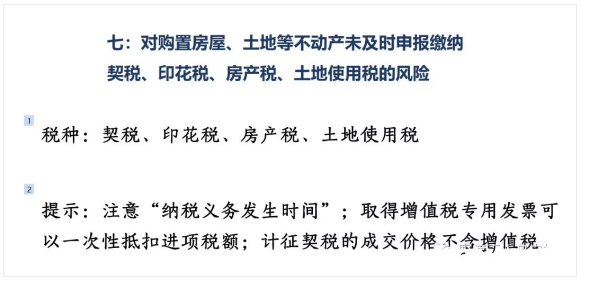

七、購置不動(dòng)產(chǎn)未及時(shí)申報(bào)契印房土等稅收的風(fēng)險(xiǎn) 購置房屋和土地時(shí),要注意小稅種的申報(bào)和繳納。 朋友連連點(diǎn)頭,說,沒錯(cuò)。這次就著重檢查小稅種了呢。話說合并之后,所有稅種統(tǒng)查,光是提供資料都讓人頭疼的不得了。 沒錯(cuò),合并之后,再也不會(huì)出現(xiàn)各人自掃門前雪的情形了。 來看一個(gè)稽查案例。 檢查人員對A企業(yè)2016年進(jìn)行稅務(wù)檢查時(shí),發(fā)現(xiàn)企業(yè)2016年7月份購進(jìn)辦公用房一處,建筑面積300平方,價(jià)稅合計(jì)315萬,取得了5%的增值稅專用發(fā)票,2016年9月該房產(chǎn)交付使用,單位一直未取得房產(chǎn)證。 財(cái)務(wù)人員以未辦理房產(chǎn)證為由來解釋一直未去稅務(wù)機(jī)關(guān)申報(bào)繳納契稅、印花稅、房產(chǎn)稅、城鎮(zhèn)土地使用稅的原因。 這個(gè)解釋站的住腳嗎?企業(yè)購入不動(dòng)產(chǎn)應(yīng)如何確認(rèn)納稅義務(wù)時(shí)間? 《中華人民共和國契稅暫行條例》規(guī)定:契稅的納稅義務(wù)發(fā)生時(shí)間,為納稅人簽訂土地、房屋權(quán)屬轉(zhuǎn)移合同的當(dāng)天,或者納稅人取得其他具有土地、房屋權(quán)屬合同性質(zhì)的當(dāng)天。納稅人應(yīng)當(dāng)自納稅義務(wù)發(fā)生之日起10日內(nèi),向土地、房屋所在地的契稅征收機(jī)關(guān)辦理納稅申報(bào),并在契稅征收機(jī)關(guān)核定的期限內(nèi)繳納稅款。 《中華人民共和國印花稅暫行條例》規(guī)定:應(yīng)納稅憑證應(yīng)當(dāng)于書立或者領(lǐng)受時(shí)貼花。根據(jù)印花稅稅目稅率表,不動(dòng)產(chǎn)轉(zhuǎn)讓按照“產(chǎn)權(quán)轉(zhuǎn)移書據(jù)”征收印花稅,稅率為0.05%。 根據(jù)以上規(guī)定,A企業(yè)應(yīng)該在簽訂購房合同后及時(shí)申報(bào)繳納印花稅。 《關(guān)于房產(chǎn)稅、城鎮(zhèn)土地使用稅有關(guān)政策規(guī)定的通知》(國稅發(fā)﹝2003﹞89號)第二條第一款規(guī)定:購置新建商品房,自房屋交付使用之次月起計(jì)征房產(chǎn)稅和城鎮(zhèn)土地使用稅。 根據(jù)此規(guī)定,A企業(yè)應(yīng)該在2016年10月,也就是房產(chǎn)商交房的次月開始申報(bào)房產(chǎn)稅與城鎮(zhèn)土地使用稅。 因此,沒有取得房產(chǎn)證不代表納稅義務(wù)沒有發(fā)生。 納稅義務(wù)發(fā)生時(shí)間,不僅僅體現(xiàn)這一個(gè)稽查案例之中,也不僅僅只限于小稅種之中。 增值稅納稅義務(wù)發(fā)生時(shí)間也是需要重點(diǎn)關(guān)注的風(fēng)險(xiǎn)點(diǎn)。

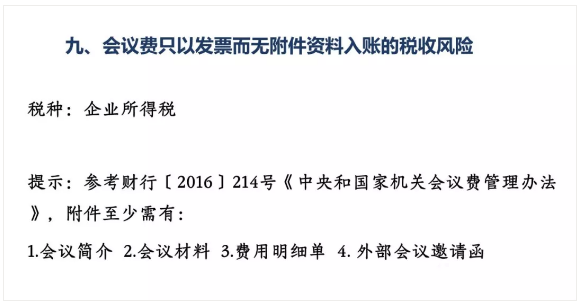

八、享受稅收優(yōu)惠未留存?zhèn)洳榈娘L(fēng)險(xiǎn) 享受各項(xiàng)稅收優(yōu)惠政策,一定要注意四個(gè)字,留存?zhèn)洳椤?/span> 個(gè)人所得稅專項(xiàng)附加扣除、增值稅加計(jì)抵減、各稅種免征、減征政策等等,基本上自行申報(bào)即可享受優(yōu)惠的,都離不開對相應(yīng)材料“留存?zhèn)洳椤钡囊蟆?/span> 別的不多說,如果后續(xù)管理中要求出具相應(yīng)材料而無法提供,不但已經(jīng)享受的政策不能繼續(xù),還有可能會(huì)被處于行政處罰。 朋友說,你提醒的對。看來我們公司的保險(xiǎn)箱里除了現(xiàn)金、增值稅發(fā)票,還得把和享受稅收優(yōu)惠政策相關(guān)的所有材料都放進(jìn)去。 九、會(huì)議費(fèi)無附件入賬的稅收風(fēng)險(xiǎn) 朋友說,有一筆會(huì)議費(fèi)支出,檢查人員說原始憑證只有發(fā)票,找我要會(huì)議紀(jì)要和會(huì)議簽到簿。 我說,那你提供不就行了。 朋友說,你真是死腦筋,如果有,還不早就放進(jìn)憑證里去了。費(fèi)用有發(fā)票不就可以了嗎?還要什么紀(jì)要! 我說,你這樣想就不對了。看來真的需要幫你普及一下。 會(huì)議費(fèi)因?yàn)樗旧淼奶厥庑裕∷蕖⒉惋嫛?huì)務(wù)、福利等多項(xiàng)費(fèi)用,因此檢查時(shí)會(huì)特別關(guān)注。 實(shí)務(wù)中可以參考文件《中央和國家機(jī)關(guān)會(huì)議費(fèi)管理辦法》(財(cái)行〔2016〕214號)規(guī)定,一般情況下需要附(包括但不限于)會(huì)議簡介、會(huì)議材料、費(fèi)用明細(xì)單、外部會(huì)議邀請函等資料。 有些會(huì)議費(fèi)原始憑證附的是大額的住宿發(fā)票和餐飲發(fā)票,這種更不可取。正常開會(huì)保存資料又有什么難度呢? 因此,會(huì)議費(fèi)列支請不要掉以輕心,更不要把會(huì)議費(fèi)當(dāng)作費(fèi)用列支的萬金油。

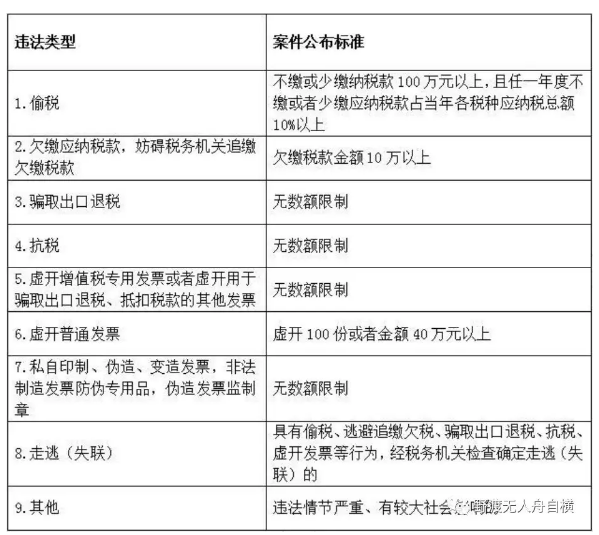

十、不注意納稅信用進(jìn)入黑名單的風(fēng)險(xiǎn) 孔子說,人而無信,不知其可也。 社會(huì)主義核心價(jià)值觀從個(gè)人行為層面凝煉出“愛國、敬業(yè)、誠信、友善”的基本道德規(guī)范。 從古至今,誠實(shí)守信都是被注重和贊揚(yáng)的行為。 納稅信用也是如此。信用好,得激勵(lì)。信用差,受懲戒。 企業(yè)發(fā)生以下九項(xiàng)違法行為之一,屬于重大稅收違法案件,納稅信用將會(huì)直接被評為D級,列入稅收違法黑名單。

什么是稅收違法“黑名單”? 把企業(yè)納稅信用與法人、財(cái)務(wù)人員信息“捆綁”起來共同列入失信系統(tǒng),向社會(huì)公布失信案件信息,并將信息通報(bào)人民銀行、公安機(jī)關(guān)等相關(guān)部門,共同實(shí)施嚴(yán)格監(jiān)管和聯(lián)合懲戒。 企業(yè)失信與企業(yè)破產(chǎn)不同,破產(chǎn)以公司財(cái)產(chǎn)份額為限,而信用涉及到經(jīng)營企業(yè)的個(gè)人本身。 法定代表人和財(cái)務(wù)負(fù)責(zé)人都是一根繩上的螞蚱。什么不能乘飛機(jī)坐高鐵,不能住星級酒店那都還是小事。 最嚴(yán)重的情形是,只要公司信用為D級,那么原法定代表人成立再多的新公司,所有成立的新公司納稅信用都會(huì)評為D級。而財(cái)務(wù)負(fù)責(zé)人無論跳槽到天涯海角,只要被監(jiān)控到擔(dān)任財(cái)務(wù)負(fù)責(zé)人,所跳槽的新公司納稅信用也降為D級。 朋友說,喲,這得趕緊去對照著納稅信用評價(jià)指標(biāo)看一看,萬一有個(gè)差錯(cuò),這可得吃不了兜著走呀。 我說,不要瞎擔(dān)心。一般只有重大稅收違法,或者得分在40以下,才有可能成為D級呢。 朋友說,好了,我要掛電話繼續(xù)去忙了。你是站著說話不腰疼,萬一被評成B或者C,麻煩都是一大堆呢。銀行就特別注重這一塊兒,不是A級納稅人,貸款都不容易。

免責(zé)聲明 本站有些內(nèi)容來自網(wǎng)絡(luò),我們對文中觀點(diǎn)保持中立,對所包含內(nèi)容的準(zhǔn)確性、可靠性或者完整性不提供任何明示或暗示的保證,請僅作參考。如有侵權(quán),請聯(lián)系刪除。 |

| 熱門服務(wù) | 咨詢熱線 | |||||||||

公司注冊 | ?? | 400-888-2048 150-137-40870 | ||||||||

工商代辦 | ||||||||||

財(cái)稅代理 | 一般納稅人申請 | |||||||||

| 商標(biāo)注冊 | 注冊中國商標(biāo) | 注冊美國商標(biāo) | 注冊馬德里商標(biāo) | 注冊歐盟商標(biāo) | 購買商標(biāo) | |||||

資質(zhì)代辦 | ||||||||||

辦學(xué)許可證 | ||||||||||

其他業(yè)務(wù) | 代購稅控設(shè)備 | 開通微信支付 | 開通公積金戶 | 開通社保戶 | 深圳工商注冊、財(cái)務(wù)代理領(lǐng)導(dǎo)品牌 | 掃一掃。保存名片、關(guān)注公眾號 | ||||

| 幫助中心 | 服務(wù)協(xié)議 | |||||||||

深圳市一帆財(cái)稅顧問有限公司 官網(wǎng):sm-bcl.com 地址:深圳市寶安區(qū)沙井街道中心路卓越時(shí)代大廈503 | 粵ICP備16098637號 Copyright ?2021 深圳市一帆財(cái)稅顧問有限公司 版權(quán)所有 鄭重申明:未經(jīng)授權(quán)禁止摘編、轉(zhuǎn)載、復(fù)制或建立鏡像等,如有違反,必將追究法律責(zé)任! 技術(shù)支持:一帆財(cái)稅 | |||||||||